【FP監修】共働き家庭は子供をどちらの扶養にいれると節税できる?

近年出産しても働く女性が多く、半数以上のご家庭が共働きというデータも出ています。

共働きの夫婦に子供が産まれた際、夫の扶養に入れている人が多いですが、収入によっては妻の扶養にいれたほうが節税できることもあります。

また、正社員の妻が出産で育児休暇を取得する際、夫の扶養に入ると配偶者控除や配偶者特別控除で節税ができます。税金額が低くなると、保育料も下がるんですよ。

本記事では、「扶養」ってどんなことなのか、子供が産まれたとき共働きの場合はどちらの扶養に入れるべきか解説します。

【この記事の監修】

年間100世帯の面談経験を元に、個人のコンサルティングやweb上での相談サービスに加え、お金の専門家として様々な情報サイトで執筆を手掛ける。

保険のみならず、年金や社会保険、資産運用や老後資金など幅広い知識で家計にベストなアドバイスを行うFPとして人気が高い。

FP2級・AFP 資格保有

税金と社会保険、「扶養」は2種類ある

パートで働く主婦の方には、なるべく「扶養から外れないように働きたい」と考えていると思います。この「扶養」ですが、実は2種類あることをご存知ですか?

扶養には「税金」での扶養と「社会保険」の扶養があり、それぞれの年間収入の制限などを理解しておかないと、うっかり扶養範囲内から外れ税負担が重くなったり、ご自分で社会保険に加入する必要が生じてしまうことがあります。

以下で詳しく解説していきます。

税金の扶養(所得税、住民税)

まず、税金での扶養に関して見ていきましょう。

一定の条件を満たす配偶者以外の扶養親族がいる場合は所得税と住民税を計算する基となる課税所得から所得控除を受けることができ税額を減らすことがができます。

- 納税する人と家計が同じ人で年収が38万円以下(給与収入のみの場合は103万円以下)

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいう)又は都道府県知事から養育を委託された児童(里子)や市町村長から養護の委託をされた老人であること

- 納税者と生計を一にしていること

- 青色申告の専従者としてその年を通じて1度も給与を受け取っていないこと

扶養親族が子供の場合、16歳未満の場合は所得税、住民税とも扶養控除の対象となりません。

扶養親族の収入がなぜ103万円以内なのかというと、所得が103万円以下であれば課税されることがないからです。

103万円(所得)−{65万円(給与所得控除)+38万円(基礎控除)}=0円

給与所得控除(65万円)と基礎控除は条件などはなく、誰でも受けることができます。

このように扶養を受ける人の年収が103万円以下で扶養が適用されると、扶養者の課税所得から下記の図のように所得控除が受けられます。

| 対象者の区分 | 対象者の 年齢 |

所得税の 控除額 |

住民税の 控除額 |

| 年少扶養親族 | 16歳未満 | なし | なし |

| 一般の控除対象者親族 | 16~18歳 23~69歳 |

38万円 | 33万円 |

| 特定扶養親族 | 19~22歳 | 63万円 | 45万円 |

| 老人扶養親族(同居親等) | 70歳以上 | 58万円 | 45万円 |

| 同居老親等以外 | 70歳以上 | 48万円 | 38万円 |

扶養控除を受ける場合は、所得税と住民税で判断する年度が違います。

所得税…その年の扶養状況により判断

住民税…前年の扶養状況により判断

扶養がしっかりと受けられるように、条件などをしっかり確認しておきましょう。

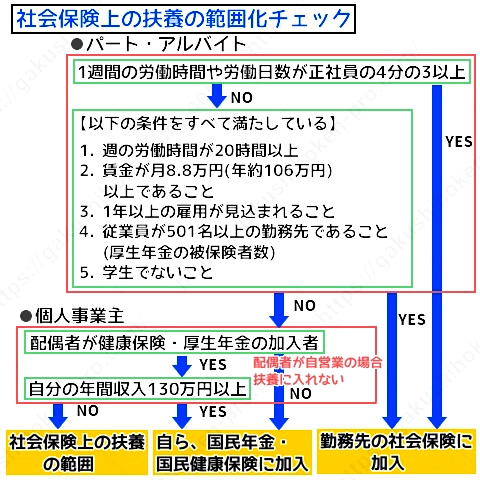

社会保険の扶養

次に社会保険の扶養について詳しくみていきましょう。一定の条件を満たす扶養親族がいる場合、社会保険の扶養に入れることができます。

世帯主1人が社会保険の被保険者となり扶養親族全員の健康保険証が発行され、健康保険を利用できます。社会保険料を支払えば、扶養親族全員の健康保険証が発行され、健康保険を利用でき、妻は年金の「第3号被保険者」となり健康保険料の支払いが免除されます。扶養期間内は支払ったものとして扱われるのです。

社会保険で被扶養者となる範囲

- 年間の収入が130万円以下の場合(106万円以上の場合パート先の社会保険に加入の必要がある場合は106万円未満)

また、2016年度(平成28年度)から社会保険の適用が拡大され、下記の条件を満たせば自らが社会保険に加入することができるようになりました。

(1)週間あたりの決まった労働時間が20時間以上であること。

(2)1ヶ月あたりの決まった賃金が88,000円以上であること。

(3)雇用期間の見込みが1年以上であること。

(4)学生ではないこと。

(5)以下のいずれかに該当すること。

・従業員数が501人以上の会社で働いている。

・従業員数が500人以下の会社で働いていて、社会保険に加入することについて労使で合意がなされている。

社会保険に加入すると、保険料の負担はありますが、将来の年金額が増えたり、傷病手当金などの健康保険制度の保険給付も受けられるというメリットもあります。

妻が正社員でも育休中は夫の扶養に入れる

では、ここからは配偶者の扶養控除について述べていきます。

妻が専業主婦の場合だけでなく、パートやアルバイトなどで収入があっても要件を満たせば配偶者控除や配偶者特別控除などの税法上の扶養に入れることが可能です。また、妻が正社員で育休中であっても、要件を満たせば扶養に入れることが可能です。

適用要件などを理解し、しっかり活用していきましょう。

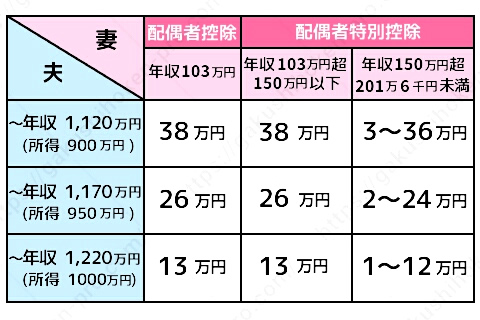

配偶者控除や配偶者特別控除の対象に

配偶者控除や配偶者特別控除とは、扶養者(納税者)の給料収入1,220万円以下(所得1,000万円以下)の所得制限限度額以内であれば、所得控除を受けることができる制度です。

妻が正社員で育休中であっても、所得制限などの条件を満たすことができれば、扶養に入れ配偶者控除と配偶者特別控除を受けることができるのです。

控除金額については、下記の表をご確認ください。

育休手当金や失業保険金は所得に含まれない

育休中は給料ではなく、育休手当金を受け取ることができますが、実は育休手当金は課税対象とはなりません(社会保険料も免除)。

そのため育休手当金の金額がいくらであろうと、配偶者控除や配偶者特別控除を受けることが可能になります。

ちなみに妻が失業保険を受給している場合も、失業保険金は課税対象とならないので、配偶者控除や配偶者特別控除を受けることができます。しかし、基本手当日額が3,612円以上の場合は、社会保険の扶養にはならず、ご自身で国民健康保険への加入が必要です。

育休手当について詳しくはこちらの記事をチェックしてください

配偶者控除と配偶者特別控除の条件

配偶者控除と配偶者特別控除を受けるためには他にもいくつか条件があります。

配偶者が配偶者控除や配偶者特別控除の対象であるかは、下のチャートで確認できます。

詳しい条件は下記の表をご確認ください。

| 配偶者控除 の条件 |

①配偶者であること(内縁関係は認められない) ②納税者と生計を一にしていること ③青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色事業専従者でないこと ④配偶者の年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であること(給与のみの場合は給与収入103万円以下) |

| 配偶者特別控除 の条件 |

配偶者控除の①~③の条件を全て満たしていること 配偶者の年間の合計所得金額が38万円超123万円以下(令和2年分以降は48万円を超え133万円以下) |

上記の表の条件に該当すれば、年末調整または確定申告をして控除を受けることができます。

必ず忘れないようにしましょう。

税金の負担が低くなると保育料も低くなる

子供が生まれ、一定の期間を経て自分が職場に復帰しようと思うと、子供を保育園などに入れる場合があります。保育料は家計に対する負担も決して軽くはなく、少しでも少なくしたいですよね。じつは、保育料は一般的に住民税の額で決まることが多いのです。住民税は課税所得を基に算出されます。そのため、扶養に入って税金を抑えることができれば、保育料も低く抑えることができますよ。

妊娠をきっかけに退職!出産手当金は受け取れる?

妻が正社員だったが、妊娠を期に退職するケースも多いです。

しかし妊娠を機に退職した場合でも、条件を満たしていれば健康保険組合から出産手当金を受け取ることができます。

出産手当金とは、出産の日以前42日から出産の翌日以後56日目までの範囲で、会社を休んだ期間に健康保険からもらえる給付金です。

出産手当金について詳しくはこちらの記事をチェックしてください

条件を満たしていれば受け取れる

出産手当金は健康保険から給付されるため、退職をしてしまうと受け取れないのでは?と、思う方も多いですが、実は条件を満たしていれば受け取ることができます。

②資格喪失時に出産手当金を受けているか、または受ける条件を満たしていること。

なお、退職日に出勤したときは、継続給付を受ける条件を満たさないために資格喪失後(退職日の翌日)以降の出産手当金は受け取れないので、注意が必要です。

一定額以上受け取っている場合は健康保険の扶養には入れない

ここで注意が必要なのが、出産手当金を一定額以上受け取っている場合、健康保険の扶養に入ることができないということです。出産手当金の月額が108,333円以上(日額3,611円以上)の場合は、健康保険の扶養に入ることはできません。

というのも、健康保険の扶養に入るための条件として、年収130万円以下であることを述べましたが、出産手当金も収入として考えられ、日額3,611円以上ある場合は年収が130万円を超えるとみなされます。この場合、夫の健康保険の扶養に入ることができないので、国民健康保険に加入するか、会社をやめても健康保険に2年間継続して入ることのできる任意継続被保険者になることになります。

出産手当金は所得に含まれない

健康保険の扶養に入るためには、日額3,611円以上の出産手当金を受け取っていないことが条件でした。しかし、出産育児一時金、出産手当金、育児休業給付金は課税所得に含まれないため、所得税、住民税については扶養に入れることができます。

共働き夫婦必見!扶養控除の基礎知識

これまでは妻を扶養に入れるための条件などについてお伝えしてきました。

では子どもを扶養に入れる場合はどのような条件があるのでしょうか?

- 配偶者以外の親族(6親等以内の血族及び3親等以内の親族)または都道府県知事から養育を委託された児童(里子)

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円以下であること(給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色事業専従者でないこと

これらの条件を満たせば、扶養控除が受けられます。

しかし子どもの扶養控除額については年齢により条件が異なるため、以下で詳しく解説していきます。

子供の年齢によって扶養控除額が違う

扶養控除の金額は子どもの年齢によって異なります。

| 子どもの年齢 | 所得控除 (所得税) |

所得控除 (住民税) |

| 15歳以下 | 0 | 0 |

| 16~18歳 | 38万円 | 33万円 |

| 19~22歳 | 63万円 | 45万円 |

| 23歳以上 | 38万円 | 33万円 |

上記の表のように15歳以下の子どもには扶養控除が適用されません。

15歳以下の子供には扶養控除がない!

15歳以下の子どもには所得控除の代わりに児童手当という制度が存在します。児童手当の金額は以下の通りです。

| 子どもの年齢 | 児童手当の額 (一人あたりの月額) |

| 3歳未満 | 一律15,000円 |

| 3歳以上 小学校修了前 |

10,000円 (第3子以降は15,000円) |

| 中学生 | 一律10,000円 |

※児童を養育している方の所得(世帯収入ではない)が所得制限限度額以上の場合は、特例給付として月額一律5,000円を支給します。

夫婦どちらの扶養にいれるべき?

夫婦共働きの場合、所得が多いほうの扶養に入れるか、父親の扶養に入れるものだろうと理解している人が多いですが、必ずしもそうではありません。

これからお伝えすることを念頭にしっかり確認してみましょう。

住民税の非課税限度額をチェック!住民税の節約に

住民税には扶養控除とは別に非課税限度額が存在します。前年の所得金額の合計が自治体の定めた額以下の場合は住民税が免除されるのです。控除されるものが多かったり、所得が低くて、住民税が非課税の場合に子どもを扶養に入れても扶養控除は受けられません。

住民税の非課税限度額は自治体によって異なります。

35万円×本人・扶養者・控除対象配偶者の合計数+21万円

扶養する家族がいない場合…

35万円

注意点として、所得税法上の扶養控除対象親族には16歳未満の子どもは含まれませんが、住民税の扶養親族は16歳未満の子供も含みます。

子供の学資金を貯めるには学資保険がおすすめです。詳しくはこちらの記事を読んでください。

それぞれの会社の家族手当や扶養手当制度をチェック

多くの場合は年収が高い方の扶養に入れることが多いですが、案外見落としがちなのは、会社の扶養手当や家族手当など。所得税や住民税だけでなく、会社の手当などしっかりチェックした上でどちらの扶養に入れるか検討していきましょう。

子供が16歳以上の場合は年収の高い方の扶養にするほうが◯

子どもが16歳以上の場合は、年収の高い方の扶養に入れる方がおすすめです。

年収により扶養控除の金額は変わりませんが、基本的に年収が高い方が所得税率が高くなり所得税額が高くなるため、メリットが大きくなるといえます。

以下の例をもとにシミュレーションしてみましょう。

夫:年収500万円(所得税率:10%)⇒扶養控除:63万円×10%=6.3万円

妻:年収300万円(所得税率: 5%)⇒扶養控除:63万円×5%=3.15万円

※夫、妻ともに給与所得者で計算

日本の税金の制度は累進課税といい、年収が高くなるにつれて税率も上がるため、所得控除の影響も大きくなります。

学資保険の検討は1歳までがおすすめ!育休中にじっくり検討を

出産前と比べ、育休中は収入が減ってしまう家庭が多いですが、子育てにはお金がかかりますよね。また、将来の学資金についても早めから用意しておかなくてはなりません。

そこで、学資金の用意のためにおすすめなのが学資保険の加入です。

学資保険は自宅からでも見積もりを依頼したり、資料請求できるので、育児の合間に少しづつ検討することができます。加入期間が長いほうが返戻率が高いので、早めに加入しておく方がよりお得ですよ。

学資保険にはさまざまな商品があり、そのプランや保障内容などもさまざまで、なかなか一つに絞るのは難しいもの。

自分に一番合った学資保険を選ぶには、プロの相談員が数ある保険商品の中から選んでくれる保険相談窓口を利用することが一番の近道です。

以下に、人気の保険相談窓口の特徴を比較した一覧表を記載しましたので、気になる保険相談窓口があったら、ぜひチェックしてみてくださいね。

保険の相談窓口比較一覧

数ある保険相談窓口の中から主な会社についての特徴を一覧表にしましたので、参考にしてみてください。

| 商品名 | オススメ度 | 特 徴 | 取扱い 保険会社数 |

相談方法 | キャンペーン※ |

マネードクター |

★★★★★ | 全国に97拠点を展開し、経験豊富なFP在籍数がトップクラスの1000人以上を誇り、保険以外にもマネープランなど、あらゆる提案を行ってくれる | 27社 | 店舗 訪問 オンライン |

食品、日用品など(1000円前後) |

ほけんのぜんぶ |

★★★★★ | 全国に28拠点を展開。年間1万組以上の相談実績のある経験豊富な相談員はファイナンシャルプランナー資格取得率100%。保険相談以外にもマネープランなど、幅広い相談に対応可能 | 41社 | 電話 訪問 |

食品、日用品など(1000円前後) |

ゼクシィ 保険ショップ |

★★★★ | 新婚のカップル向けにライフプランを提案してくれる。 2020年10月時点での利用者が4.5万組を突破 |

24社 | 店舗 オンライン |

なし |

ほけんガーデン プレミア |

★★★ | 担当プランナーの「人柄」と「経験」を最重視し、顧客に寄り添った提案が特徴 | 約10社 | 事務所 訪問 オンライン |

ベビーフード、ベビー用品など(1500円前後) |

保険マンモス |

★★ | 全国で3500人以上のFPと提携し、累計35万人以上の相談実績。 2020年保険相談に関する調査で3冠を達成 |

記載なし | 訪問 オンライン |

食品(700~800円前後) |

※キャンペーンは予告なく変更・終了する場合があります

この中でもマネードクターは、専門知識を持ったFP(ファイナンシャルプランナー)が1000人以上という、保険相談窓口の中でもトップクラスの在籍数を誇ります。

他ではなかなか教えてもらない保険情報や貯蓄方法などを教えてもらえるなど、口コミでもとても人気の高い、おすすめの保険相談窓口ですよ。

まとめ

扶養控除について解説してきましたが、いかがでしたでしょうか。税金は制度を知らなかったことで損をしてしまうことが多々あります。

使える制度をしっかり活用し、少しでも納める税金の負担を減らす意識をしていきましょう。

|