【FP監修】2023年人気学資保険ランキング5選!かしこい選び方教えます!

こどもの教育費のため入る学資保険、いろいろな商品があってどれにすれば良いのか悩みますよね。せっかく学資保険に入るなら、後悔しないようにしっかり選びたいもの。今回はそんなあなたに、学資保険の選び方のポイントを徹底解説。先輩ママたちに人気の学資保険もランキング形式で紹介しますね。

ぜひ参考にして、しっかり検討してみてください。

【この記事の監修】

年間100世帯の面談経験を元に、個人のコンサルティングやweb上での相談サービスに加え、お金の専門家として様々な情報サイトで執筆を手掛ける。

保険のみならず、年金や社会保険、資産運用や老後資金など幅広い知識で家計にベストなアドバイスを行うFPとして人気が高い。

FP2級・AFP 資格保有

2023年学資保険人気ランキング5選!

では早速、2023年の学資保険の人気ランキングベスト5を紹介していきます!

ほかの人がどんな保険を選んでいるのか気になる人は、ぜひこの一覧を参考にして比較してみてくださいね。

1位:トップレベルの返戻率 ソニー生命 学資金準備スクエア

| 一番人気の「学資金準備スクエア」は、返戻率最大106.3%と業界トップレベルで、とても貯蓄性の高い保険です。 業界全体が返戻率を下降しようとしているなかで、この返戻率をキープしようという姿勢はとても好感を持つことができます。 無駄をなくし、貯蓄に徹底したスタイルを取ることによって、この高い返戻率を実現しています。 プランは、Ⅰ型、Ⅱ型、Ⅲ型の3つ。 |

ソニー生命学資金準備スクエアについて詳しくはこちら ⇓

2位:兄弟割引がおトク フコク生命 みらいのつばさ

| 兄弟でみらいのつばさに加入すると、兄弟割引が適用されるという他社にはない独自の特典が人気の学資保険です。 こどもの成長に合わせて祝い金が受け取れるS(ステップ)型と、大学入学に重点を置いたJ(ジャンプ)型のプランがあるのが特徴です。 いずれのプランも100%以上の返戻率を実現しています。 また、祝金の支払いが11月1日ととても早く、入学準備費用や受験費用に充当することもできます。 払込免除特約:あり |

3位:保険料の払込が15歳まで 明治安田生命 つみたて学資

| 教育費が一番かかる大学時に学資金を重点的に受け取ることができるよう設定された保険です。また、もっとも長いプランでも15歳までに払込が終わるのが特徴です。 払込が早く終わると、親としてもひと安心することができますよね(^^) 加入時に保険料を一括払いすると、返戻率が最大109%とかなり高い数字になります。 また、基準保険金額が70万円以上の場合は、高額割引で受け取り率がアップするといううれしいポイントもあります。 払込免除特約:あり |

4位:育児相談サービスが充実 ニッセイ 学資保険

| こちらも返戻率100%超えの学資保険です。 教育資金を貯めることだけでなく、加入者はこどもの真夜中の急な発熱やアレルギー反応、そのほか育児で心配なことなどを相談できる「育児ほっとライン」サービスを受けることができます。 教育資金を貯めることに特化した「貯蓄重視型」の学資保険なので最低限度の必要な保障のみがついており、しっかりと教育資金を貯めることができます。 払込免除特約:あり |

5位:貯蓄性と保障のバランスを重視 JA共済 こども共済「学資応援隊」

| 保険金の受け取り時期が中学、高校、大学プランから選べる学資保険です。 私立に入学が決まって、まとまったお金が必要になった時でも安心ですね。 しかも、返戻率は100%を超えています。 こどもが0~12才まで加入可能なので(プランにより異なる)、小学生になってから学資保険に入りたい!という場合でも間に合います。 また、契約者の加入可能年齢が75歳までなので、孫のために学資保険に加入したいというおじいちゃんおばあちゃんでも契約することができます。 払込免除特約:あり |

学資保険を選ぶ時のポイントは?

学資保険の人気ランキングを紹介しましたが、契約する際はそれぞれの家計や将来設計に合わせて選ぶことがとても大切です。

教育資金の準備のために計画的に貯蓄することが目的にも関わらず、良く知らずに入ってしまうと損をすることもあります。

そうならないために、ここでは学資保険を選ぶ前に押さえておきたいポイントを詳しくみていきましょう。

学資保険には貯蓄重視型と保障重視型の2種類がある

まずは「どのような目的で学資保険に加入するのかを明確にすることが大切です。教育資金を徹底的に貯めたいのか、こどもの怪我や病気に対する医療保障がほしいのか、加入する目的によってどんな商品を選ぶのかを絞る必要があります。

・教育資金を徹底的に貯めたい人は「貯蓄重視型」

| メリット | 貯蓄性を重視しているため、返戻率が高く、支払った保険料より多くの保険金を受け取れる場合が多い |

| デメリット | こどもにもしものことがあった場合の保障が少ない |

| メリット | こどもにもしものことがあった場合の保障内容に死亡保障や医療保障などをプラスすることができる |

| デメリット | 返戻率が低く元本割れする可能性が高い |

「受取金額が少なくても、こどもにもしものことがあった場合の保障プランが欲しい」という人は、保障重視型がおすすめです。医療費の保障や死亡給付金を受け取ることができます。

一方「教育資金を確実に、少しでも多く貯めたい」という人は、保障分を貯蓄に回せる貯蓄重視型のほうがしっかりと教育資金を確保できますよ。

保障と貯蓄のどちらを重視したいのかによって、選ぶようにしましょう。

払込免除特約がついているものを選ぶ

払込免除特約とは、契約者にもしものことがあった時にその後の保険料を支払わなくても満期金を受けとることができる特約です。

学資保険の払込を終えるまで親にもしものことがある可能性もありますよね。学資保険の最大のメリットは「払込免除特約がある」というところなので、この特約の有無は必ずチェックするようにしましょう。

- 契約者死亡

- 契約者が三大疾病(ガン、心筋梗塞、脳卒中)になる

- 契約者が身体障害者になる

契約者にもしものことがあった場合、残された家族やその後のこどもの将来を考えると、この払込免除特約があるかないかはとても重要になります。

特に家族の大黒柱が死亡したり、動けなくなるような障害を負ったりすると、金銭的な事情でこどもの進学がままならなくなってしまうことがあります。

ですが、この払込免除特約があることによって満期金額の保険金は保証されるので、こどもが自分の道を諦めずに進学できるというのはありがたいですよね。

家計に合わせた払込期間を選ぶ

保険会社や保険商品によっては払込期間を選べるものがあります。

例えば、家計に無理なく支払いたいのであれば「月払い」「半年払い」、ボーナスなどのまとまった収入があった時にまとめて支払っておきたいのであれば「年払い」「一括払い」などを選ぶといいでしょう。

払込期間が選べるということは、自分に合ったタイミングで保険料を支払えるというメリットもありますが、当然デメリットも存在します。

・払込期間が長い場合…月払いや半年払い

メリット…1度に大きな支払いをしなくてもいい

デメリット…支払い保険料の総額が高くなる

メリット…支払い保険料の総額が安くなる

デメリット…まとまったお金が必要になる

払込期間が短いほど支払い保険料が安くなってお得になるのはうれしい

ですが、途中で解約した場合は元本割れになってしまいます。

さらに、一時払いなどでまとまったお金を支払うと、車の購入時やお金が足りなくなった時に、学資保険で増えていく利率よりも高い利息でローンや借金をしてしまい、逆にお金が減ってしまうという事も考えられますので、無理をしすぎないようそれぞれの家計にあった方法を選ぶことをおすすめします。

ライフプランに合わせた満期金の受取時期を設定する

満期金の受け取り時期を大学入学金など多くの費用が必要な17歳、18歳で受け取る方法が今まで一般的でしたが、中学・高校進学時に受験を考えているときなど祝い金として、こまめに受け取る方法もあります。また、大学在学中の学費にあてるために学資年金として18歳から毎年受け取る方法など、さまざまなプランがあるので、ご家庭のライフプランに合わせてプランを設定することが大切です。

ただし、祝い金を受け取る場合は満期金を一括で受取る場合よりも返戻率が下がります。祝い金は受け取る必要がない場合は「据え置く」ことができ、その場合は受取時に利息が加算されます。

満期金の受取時期について詳しくはこちら ⇓意外と知らない人が多い!一括払い(全期前納)と一時払いの違い

ここで間違えやすい払込方法の違いをまとめてみました。

学資保険の保険料払込は月払いの人が多いですが、なかには保険料負担を減らすことを狙って、一括払い(全期前納)を選ぶ方もいます。

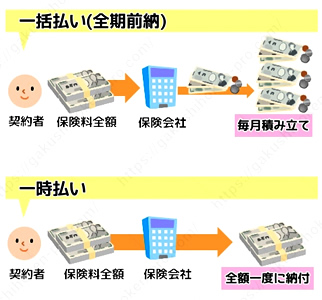

一括払い(全期前納)と一時払いは契約時に一括して保険料と支払うので、同じことだと思っている人も多いのですが、じつはその後の手続きなどが全く違ってくるので、要チェックです。

「一括払い(全期前納)」と「一時払い」違いをイラストにしてみました。

一時払いのほうが保険料の割引率が高い

このように一時払いは契約時に保険料を全額支払い、保険料の納付は完了します。

一方、一括払い(全期前納)は契約時に保険料を全額納めますが、保険会社が一旦預かり毎月保険料を支払っていくというもの。

このような違いがあるため、一時払いのほうが一括払い(全期前納)より保険料の割引率が高くなります。

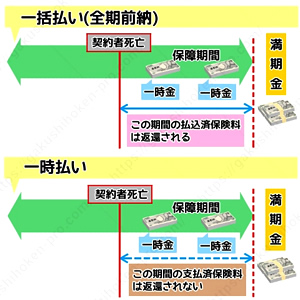

一時払いは払込免除特約が適用されない

契約者が死亡するとその後の払込が免除される「払込免除特約」は一時払いには適用されません。そのため、一括払い(全期前納)の場合、契約者死亡後の保険料が払い戻されますが、一時払いのときは返還されません。

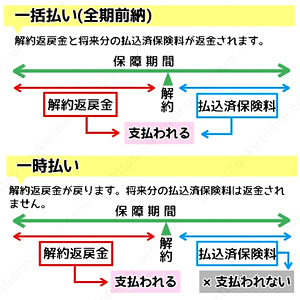

解約したとき一時払いは将来分の保険料が返金されない

一括払い(全期前納)と一時払いでは解約時にも大きな違いがあります。

一括払い(全期前納)では解約返戻金と先に払い込んだ将来分の保険料が返金されます。しかし、一時払いでは解約返戻金は支払われますが、将来分の保険料は返金されません。

一括払い(全期前納)は生命保険料控除が毎年受けられる

一括払い(全期前納)では保険料全額分を保障期間(年)で割った額で、毎年生命保険料控除が受けられます。

一時払いの場合は、保険料を支払った年だけ生命保険料控除の対象になります。令和2年度現在は高額な保険料を支払っても、控除額は40,000円が上限になります。

| 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 |

支払保険料等×½+10,000円 |

| 40,000円超 80,000円以下 |

支払保険料等×¼+20,000円 |

| 80,000円超 | 一律40,000円 |

契約時に同じように一括して保険料を払うのに、一括払いと一時払いでは

その後の手続きが全く違うんですね。

これらのことを踏まえて、一括払いか一時払いかを選ばないといけないですね!

こどものための大切な学資保険、ポイントをしっかり押さえて見積りを

今回の記事では、学資保険の人気ランキングと、学資保険を選ぶ際のポイントについて解説しました。

長い期間をかけて大きな金額を積立てていくものですから、自分の家計に合わせて、無理の無い契約を行うことがとても大切です。

しっかりと比較検討して、納得した保険に加入するようにしましょう。

まとめ |