【FP監修】約1200万の共働き世帯~家事育児の割合や貯金の実態は?

一昔前は結婚すると女性は仕事を辞めて家庭に入るというのが一般的でしたが、現在では夫婦ともに社会に出て働く共働き家庭が、半数を超えるようになりました。

それに伴い、家事や子育てを夫婦で分担しているという家庭も増えてきています。

今回の記事では、共働き世帯の割合がどれぐらいなのか、実際に家事、育児の分担はどのように行われていているのか、さらに共働き世帯の貯金状況などについても紹介していきます。

【この記事の監修】

年間100世帯の面談経験を元に、個人のコンサルティングやweb上での相談サービスに加え、お金の専門家として様々な情報サイトで執筆を手掛ける。

保険のみならず、年金や社会保険、資産運用や老後資金など幅広い知識で家計にベストなアドバイスを行うFPとして人気が高い。

FP2級・AFP 資格保有

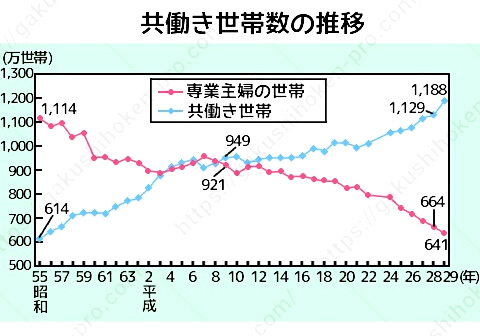

共働き世帯は37年間で約2倍に

独立行政法人労働政策研究・研修機構の調査データによると、昭和55年の共働き世帯(夫と妻が雇用者の世帯)は全体の約35%の614万世帯しかいませんでしたが、平成12年には約50%、平成29年には約65%の11,188万世帯と年々増え続け、その割合は37年間で約2倍に達しています。

また、独身男性200名に行ったアンケートで、「結婚したら妻に専業主婦になってほしいですか?」という質問に対して、「はい」と答えたのは16%。

つまり84%の独身男性が、結婚後は共働きを希望しているという結果が出ています。

(参考:マイナビニュース)

女性への調査でも「専業主婦になりたい」と思う割合は26%となっていて、男女共に共働きを希望する割合が多いということがわかります。

(参照:日経doors)

このような背景としては

- バブルの崩壊やリーマンショックなどで収入が減少し、夫の収入だけでは生活を支えることが難しくなった

- 共働きで少しでも収入を増やして、老後や子供の教育費などの資金を貯めておきたい夫婦が増えている

- 女性の大学進学率が上昇して、キャリアを積みたいと考える女性が増えた

- 産休育休の取得率が上がったり、復帰後も時短勤務を利用できるなど女性が働きやすい社会になってきている

などが挙げられます。

妻の年代別に見た共働き世帯の割合

(参照資料:厚生労働省「労働力調査(2018年)」)

次に、妻の年代別での共働き世帯の割合を見てみましょう。

| 25~34歳 | 約66.3%(294万世帯中195万世帯) |

| 35~44歳 | 約71.8%(580万世帯中417万世帯) |

| 45~54歳 | 約74.4%(619万世帯中461万世帯) |

| 55~64歳 | 約53.9%(530万世帯中286万世帯) |

この表を見ると、35歳~44歳で就業率が7割以上になっています。

出産を機に退職した子育て世帯のママが、こどもが保育園に入園したり、小学生になって働きに出る世帯が増えることが影響しているようです。

また45歳~54歳では時間に余裕ができるだけでなく、高校や大学進学でこどもの学費がかかるようになったり、老後の貯金を始める人が増えることなどが考えられます。

そしてやはり25歳~64歳までの全ての年代で、半数以上の世帯が共働き世帯となっていますね。

共働きでも家事分担は「夫1割、妻9割」?!

これまで説明したように、共働き世帯はどんどん増えてきていますが、夫婦の家事分担はどうなっているのでしょうか?

大和ハウスが行った調査によると、共働き世帯での家事分担率は、「夫1割、妻9割」という回答が一番多く、その次に「夫2割、妻8割」と続き、88.6%の妻が「7割以上の家事を負担している」と答えています。

しかし、同じ調査でも夫の回答で一番多かったのは「夫3割、妻7割」で、夫婦の間で家事に対する認識の違いがあることが伺えます。

夫はやっているつもりでも、妻にとってはそれはやったうちに入らないといったズレが起きているのでしょう。

また、年代別に見てみると40代の共働き世帯で「夫1割、妻9割」の割合が32%と最も多く、家事のほとんどを妻に任せているようです。

働き方が変わっても、家事に対する考え方はまだ昔のままという家庭が少なくないのでしょう。

逆に若い世代になるほど、夫の家事分担率が上がっています。

時代が変わって、男性も家事をするべきだという考え方が増えてきているのかもしれませんね。

共働き世帯の平均収入と貯金額

総務省が実施している全国消費実態調査によると、共働き世帯の平均実収入は月54万9,261円で、このうち夫の勤め先の平均収入は月36万4,726円、配偶者の勤め先の平均収入は月12万7,981円となっています。

年代別での共働き世帯の平均年収は以下のようになります。

| 29歳以下 | 505万1,712円 |

| 30~39歳 | 598万2,108円 |

| 40~49歳 | 678万2,304円 |

| 50~59歳 | 747万6,516円 |

| 60~69歳 | 567万6,504円 |

| 70歳以上 | 462万960円 |

※引用元:総務省全国消費実態調査

年齢が上がるにつれて世帯収入も高くなっているのは、勤続年数や出世などで年収が上がっていくことが考えられます。

また60歳以上になると定年退職などで収入が下がる世帯が多いですが、年金や社会保障があるため、29歳以下よりは平均収入が多いという結果が出ています。

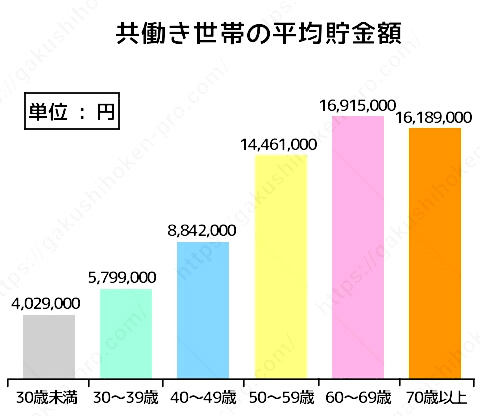

共働き世帯の平均収入が分かったところで、みんなどれぐらいの貯金をしているのか、見てみましょう。

※引用元:総務省全国消費実態調査

上のグラフは共働き世帯の平均貯金額です。貯金額は70代に向けて年々増加していることがわかります。退職金を受け取る60代がピークになり、その後は年金生活になるなど収入が減るため少しづつ減少しています。

また通貨性預金額の保有率はどの年代でも200万円~300万円とあまり大差はありませんでした。通貨性預金とは普通預金などのすぐに出し入れができる状態のお金です。

年代が上がるにつれて貯金額は増えていきますが、すぐ使わないお金は定期性預金や有価証券、生命保険などに預けて将来に備えているようです。

こどもの教育費はどれぐらい必要?

夫婦の貯金の目的には様々なものがありますが、その中でもこどもの教育費の貯金はしっかり行いたいところ。

では、こどもの教育費は実際にはいくら必要なのでしょうか。将来の子供の進路はまだ分かりませんが、平均的な金額を想定して、計画的な貯蓄は早いうちから始めておきたいですよね。

こどもの教育費でもっとも金額を左右するのが公立か私立かの違いです。

3歳に幼稚園に入園してからかかる学費の平均は大学まで公立で約780万円、大学まで私立で約2,000万円~約2,300万円必要と言われています。

また上記の金額とは別にお稽古や塾代、受験料、交通費や下宿代などの子育て費用も準備しておかなければいけません。

教育費で一番お金がかかるといわれている時期が大学進学時です。大学進学費用は年々高くなっていますし、準備しておかないと大きな家計の負担になります。

初年度は入学金と授業料が重なり公立大学で約93万円、私立大学は文系で約115万円、理系だと約151万円必要です。

在学中の授業料も考えて、大学進学の時点で200万円から500万円貯金しておくと安心です。

教育資金を貯めるなら学資保険がおすすめ!

学資保険は将来のこどもの教育資金を貯めるために、現在多くの人が加入しています。

毎月保険料を納めてお金を積立てていき、18歳(早生まれは17歳)になるタイミングで満期保険金としてお金を受け取る保険です。

途中で簡単に引き出せないので、確実にお金を貯めていくことができますし、返戻率が高い商品を選ぶと、払込保険料よりもたくさんの満期保険金を受け取ることができます。

また教育費を貯める目的以外にも学資保険ならではのメリットがあります。

・親に万が一のことがあった時でも安心

ほとんどの学資保険には保険料払込免除特約が付加されています。契約者である親が亡くなったり高度障害状態になった場合は、以後の保険料の支払いが免除されます。

ですが保障はそのまま継続され、満期保険金は全額受け取ることができます。

親が働けない状態になっても教育資金の確保ができるというのは、大きなメリットといえます。

・生命保険控除の対象になる

学資保険の保険料は年末調整や確定申告で「生命保険控除」を受けることが可能です。

平成24年1月1日以降に契約した新制度の場合は所得税最大4万円、住民税最大2万8千円の控除を受けることができます。

年収や払込保険料によって払い戻されたり、納付する税金の金額は変わってきますが、毎年数万円お金を受け取れるのは魅力的ですよね。

学資保険を利用するにあたって注意しなければいけないのは、満期までに解約すると解約返戻金が払込保険料を下回る可能性があるというところです。できるだけ解約しないためにも、契約時にプランナーに相談して家計の負担にならない支払い計画を立てることが大切です。

長期的なライフプランはプロのFPと一緒に考えよう

出産前と比べ、育休中は収入が減ってしまう家庭が多いですが、子育てにはお金がかかりますよね。また、将来の学資金についても早めから用意しておかなくてはなりません。

そこで、学資金の用意のためにおすすめなのが学資保険の加入です。

学資保険は自宅からでも見積もりを依頼したり、資料請求できるので、育児の合間に少しづつ検討することができます。加入期間が長いほうが返戻率が高いので、早めに加入しておく方がよりお得ですよ。

学資保険にはさまざまな商品があり、そのプランや保障内容などもさまざまで、なかなか一つに絞るのは難しいもの。

自分に一番合った学資保険を選ぶには、プロの相談員が数ある保険商品の中から選んでくれる保険相談窓口を利用することが一番の近道です。

以下に、人気の保険相談窓口の特徴を比較した一覧表を記載しましたので、気になる保険相談窓口があったら、ぜひチェックしてみてくださいね。

保険の相談窓口比較一覧

数ある保険相談窓口の中から主な会社についての特徴を一覧表にしましたので、参考にしてみてください。

| 商品名 | オススメ度 | 特 徴 | 取扱い 保険会社数 |

相談方法 | キャンペーン※ |

マネードクター |

★★★★★ | 全国に97拠点を展開し、経験豊富なFP在籍数がトップクラスの1000人以上を誇り、保険以外にもマネープランなど、あらゆる提案を行ってくれる | 27社 | 店舗 訪問 オンライン |

食品、日用品など(1000円前後) |

ほけんのぜんぶ |

★★★★★ | 全国に28拠点を展開。年間1万組以上の相談実績のある経験豊富な相談員はファイナンシャルプランナー資格取得率100%。保険相談以外にもマネープランなど、幅広い相談に対応可能 | 41社 | 電話 訪問 |

食品、日用品など(1000円前後) |

ゼクシィ 保険ショップ |

★★★★ | 新婚のカップル向けにライフプランを提案してくれる。 2020年10月時点での利用者が4.5万組を突破 |

24社 | 店舗 オンライン |

なし |

ほけんガーデン プレミア |

★★★ | 担当プランナーの「人柄」と「経験」を最重視し、顧客に寄り添った提案が特徴 | 約10社 | 事務所 訪問 オンライン |

ベビーフード、ベビー用品など(1500円前後) |

保険マンモス |

★★ | 全国で3500人以上のFPと提携し、累計35万人以上の相談実績。 2020年保険相談に関する調査で3冠を達成 |

記載なし | 訪問 オンライン |

食品(700~800円前後) |

※キャンペーンは予告なく変更・終了する場合があります

この中でもマネードクターは、専門知識を持ったFP(ファイナンシャルプランナー)が1000人以上という、保険相談窓口の中でもトップクラスの在籍数を誇ります。

他ではなかなか教えてもらない保険情報や貯蓄方法などを教えてもらえるなど、口コミでもとても人気の高い、おすすめの保険相談窓口ですよ。

まとめ

夫婦共に働いて、子育てもしていくということは決して簡単なことではありませんよね。

どちらか一方だけの負担にならないように、家事や育児の分担は夫婦でしっかり話し合い、お互いが気持ちよく生活できるように工夫をするといいですね。

共働きには、その分収入が増えるというメリットもあります。

こどものための教育資金や自分たちの老後資金など、余裕をもって計画的に貯蓄していくようにしましょう。

|